(报告出品方/作者:中信证券,付宸硕、陈卓、刘意)

C919,国产大飞机的突破与崛起

大飞机产业,战略定位举足轻重

大飞机起飞重量超过 100 吨,我国已有所突破。大飞机一般指起飞重量超过 100 吨的 运输类飞机,包括民用飞机(客机/货机)和军用运输机。自 2003 年国家科技部受国务院 委托组建“大飞机项目论证组”后,“大飞机”一词开始在国内航空工业领域被广泛使用。 中国大飞机产业的发展历程坎坷、技术积累薄弱,但在我国持续推进大飞机自主设计制造 数十载后已有三种型号,即是被并称为国产大飞机“三剑客”的运 20(运输机)、C919 (客机)和 AG600(水陆两用飞机)。

大型民机产业具有重要战略意义。作为战略性新兴产业,大飞机产业的发展是衡量一 个国家综合国力和国际竞争力的重要标志之一,对国家安全和国家综合实力提升具有重要 作用。大飞机产业属于资金、技术和资源高度密集型产业,是现代高新技术的高度集成, 产业链长、辐射面宽、联带效应强,除制造环节外,对上下游科研教育、交通运输、公共 管理、现代服务等都产生明显带动。根据波音公司研究,民用机销售额每增长 1%,对国 民经济的增长拉动为 0.714%。国际经验表明,一个航空项目 10 年后给当地带来的效益产 出比为 1∶80,技术转移比为 1∶16,就业带动比为 1∶12。

C919,我国首款自研的大型民用客机

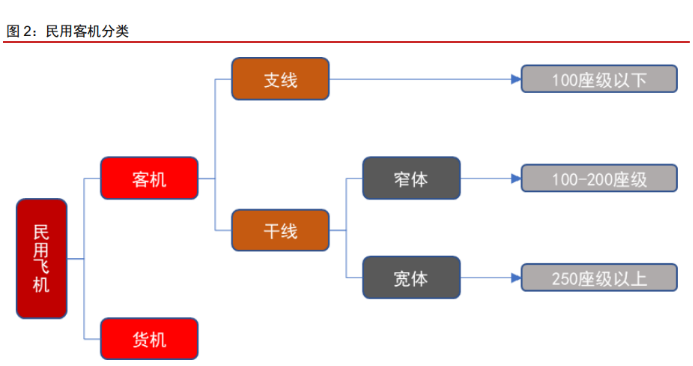

民用客机主要有干支、宽窄之分。根据我国民航局公告中出现的定义,客运飞机中, 宽体飞机指 250 座级以上运输飞机,窄体飞机指 100-200 座级运输飞机,支线飞机指 100 座级以下运输飞机。通常 100 座级以上的飞机也被称为干线飞机,干线客机主要在主要城 市、国际航线间飞行,承担较大客流量的航线服务。而窄体客机也被称为单通道客机,其 客舱内只有一条通道,每排坐 2-5 人;宽体客机多为双通道客机,也就是至少有两条通道, 经济舱座位一排坐 7-10 人。

C919 对标空客 A320 系列和波音 B737 系列机型。C919 是我国首款完全按照国际先 进适航标准研制的单通道大型干线客机,C 是 China 的首字母,也是中国商飞英文缩写 COMAC 的首字母,第一个“9”寓意天长地久,“19”代表着最大载客量是 190 座。该机 型座级 158-168 座,航程 4075-5555 公里,最大航程超过 5500 公里,是典型的干线客机。

C919 的发展历程

国产大飞机几经波折,如今已迈入正轨。中国大飞机项目起步并不晚,但 20 世纪 70 年代后近 30 年,我国大型客机项目始终没有走完一个完整的型号研制过程,也一直没有 形成真正的商用飞机产业。1970 年 8 月我国运十飞机项目启动研制,几经波折于 1985 年 终止。而同年我国又与麦道公司合作生产麦道飞机,1996 年开始又与空客公司合作研制 AE100,但都无果而终。直至进入 21 世纪,ARJ21 和 C919 项目分别立项启动,我国大飞机 制造才逐渐进入正轨。截至 2023 年一月,ARJ21 完成海外首架机交付,C919 完成全球首 架机交付,而 CR929 也完成首轮需求验证,我国大飞机制造产业化规模化道路正式打开。

大飞机自主道路再次起航,C919 已完成首架交付。通过 ARJ21 率先开始研究试制的经 验,重新开启我国大飞机道路的愿望走上台前。07 年,我国国产大飞机项目正式立项并于 一年后成立中国商飞**负责 C919 大型客机项目。有着 ARJ21 的一系列初步经验和积累, C919 的进度逐步加快。2015 年,在 ARJ21 交付的同时,我国第一架 C919 总装下线,也意 味着 C919 项目取得了阶段性成果。2017 年,C919 首架机首飞成功;2022 年 12 月 9 日, 中国商飞正式向东方航空交付全球首架 C919,在完成后续民航局补充运行合格审定及开航 准备工作后将正式投入航线运营,我国大飞机事业终于迈入规模化系列化发展的新征程。

三证**落地,与 C919“携手翱翔新时代”。民航客机适航取证主要包含 3 个证件: 设计民机的型号合格证(TC)、生产民机的生产许可证(PC)以及最终“准飞”的单机适 航证(AC)。2022 年 9 月 29 日,中国民航局向商飞正式颁发 C919 飞机型号合格证;11 月 同日,C919 大型客机生产许可证获发;12 月在全球首架 C919 交付的同时,三证中的最后 一证——单机适航证也由民航局交递,C919 适航取证正式收官,历时 15 年艰辛,我国民 航市场首次拥有中国自主研发的喷气式干线客机。2023 年 1 月 12 日中国商飞副总经理在 接受澎湃新闻采访时指出,C919 已累计获得 1200 多架订单,未来五年年产能计划达到 150 多架。

市场需求逐渐恢复,未来中国市场空间有望反超欧美

全球航空市场需求复苏,新型单通道干线客机需求旺盛

全球商业航空市场恢复,境内旅行带动新增量。虽然近年来疫情的持续影响造成全球 航空市场普遍低迷,但是全球(除中国)境内航空客流量从 20 年一季度末起已开始逐步 恢复,到 22 年 Q1,全球(除中国)境内航空客流量已经达到 2019 年的 90%;预计到 2024 年全球航空业将**复苏,同时恢复到疫情前的增长率。波音方面认为,疫情缓解 中的短途旅行/境内旅行将引领市场增量,同时预测境内旅行将占行业增长的 60%,其中 仅中国境内旅行就占行业新增可用座位里程(ASM,Available Seat Miles)的 17%。

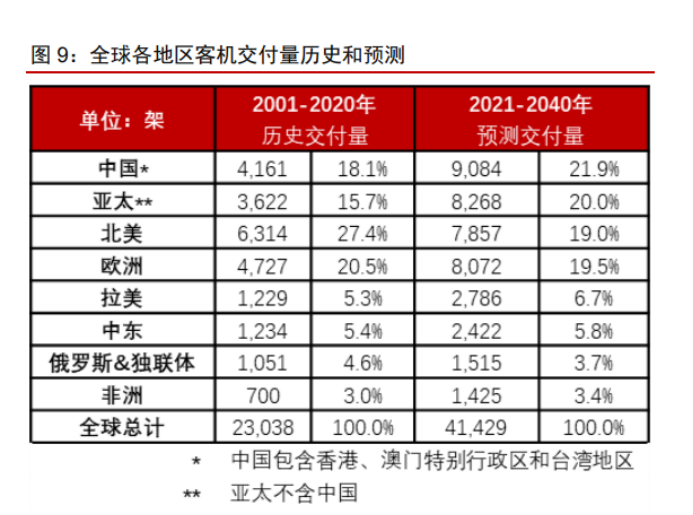

大规模替换即将到来,未来 20 年将有超 4 万架新机交付。中国商飞数据显示,2020 年,全球客机机队规模 18,113 架 ,且预计到 2040 年客机规模将达到 45,397 架。其中, 中国商飞预计将有 41,429 架新机交付用于替代和支持机队的发展,价值约 6.1 万亿美元 (以 2020 年飞机目录价格为基础);现有机队中将有约 78.1%左右(14,145 架)的飞机退 出商业客运服务,这部分客机将被新机替代,同时,中国商飞预计全球机队市场还将需要 27,284 架新增客机。

单通道喷气客机性价比高,全球航空市场需求最大。单通道客机已成为航空飞机市场 的主流,技术进步使它们能够飞行更远的距离,低成本也使单通道飞机对价格敏感的客户 和许多休闲航线具有吸引力。机场容量限制已促使一些航空公司转向更大的单通道飞机, 同时航空公司也在优化机队以追求降低单位成本和提高收入战略。根据中国商飞数据, 2020 年,单通道喷气客机占全球客机机队规模的 70.2%约 12,714 架,中国商飞预计未来 20 年交付 29,482 架,占全部交付新机的 71.2%,其中 160 座级单通道客机 19,983 架。

新型节油飞机逐步成为市场主流。由于全球航空燃油成本的持续上升以及对减少碳排 放的迫切需求,为帮助客户实现可持续发展目标,全球商用飞机行业高度重视开发节油飞 机。新飞机效率显著提升,将比早期机型高 25%至 40%的燃油效率。2019 年,新一代飞机 占在役飞机的 13%,到 2021 年,该比例上升至了 20%。根据空客预测,到 2041 年以 A320Neo 为代表的新一代客运飞机将超过商业航空客运飞机总量的 95%。

中国将成未来全球最大市场,单通道客机仍为需求主体

2019 年前的 20 年间,我国民航市场一直保持较快增长,航空旅客周转量年均增速达 14%,但受疫情影响,20 年我国民航市场遭受重创,民航旅客周转量 6311.25 亿人公里, 较上年下降 46.1%。21 年旅客周转量开始回升,较上年增长 3.5%达 6529.68 亿人公里,其 中,国内航线恢复迅速,21 年 3 月已恢复至 2019 年同期水平;国际及我国港澳台航线依 然受到强烈影响持续下行态势。随疫情影响逐渐消除,我国航空客运将恢复并进入快速增 长阶段,中航工业预计,到 2040 年,客运周转量达到 3.3 万亿人公里。

中国将成为未来全球航空业市场的主力。由于疫情导致美国客运量大幅下降且恢复缓 慢,中国航空业在 2020 年随着境内交通恢复率先出现复苏迹象并于此年超过美国成为最 大的航空市场。中国商飞统计数据显示,2020 年,中国客机机队规模数量 3,642 架,占全 球总体客机机队的 20.1%,且预计到 2040 年,中国客机机队规模全球占比将增至 21.9%达 到 9,957 架,超过北美和欧洲成为全球客机机队规模最大的地区。

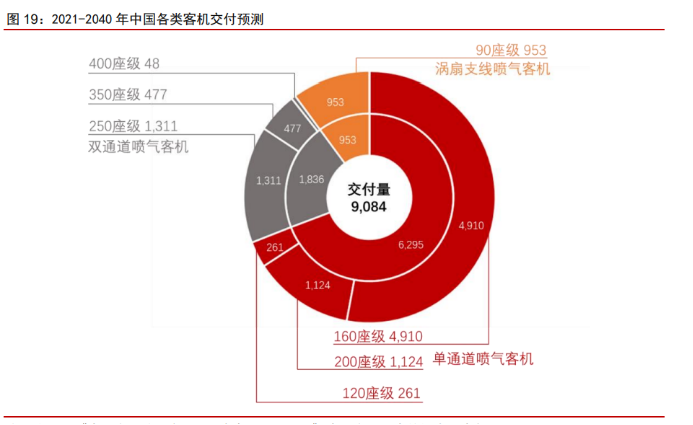

中国单通道客机占比极高,160 座级是主力型号。中国商飞数据显示,2020 年,中国 客机机队中单通道客机 3,014 架,占全国客机机队数量的 82.8%,且预计到 2040 年单通道 客机将增长至 6,886 架。从不同座级客机数量来看,2020 年 C919 所代表的 160 座级单通 道客机 2,213 架,占单通道客机总量的 73.4%,占全部机队数量的 60.8%;预计到 2040 年 160 座级单通道客机将增至 5,266,增长幅度达到 138.0%,占未来单通道客机数量的 76.5%, 占全部飞机的 52.9%。

未来中国客机需求超万亿美元,近 6 成为 160 座级单通道客机。中国商飞预计全球未 来 20 年(2021-40)内将交付 41,429 架新机,其中将有 21.9%(约 9,084 架)的飞机交付 中国市场,市场价值约 1.39 万亿美元(以 2020 年飞机目录价格为基础);其中单通道喷 气客机预计交付 6,295 架,占交付总量的 69.3%,同时新交付单通道喷气客机机队中近八 成将为 160 座级,占据全部交付客机过半比例。

打破“双寡头”垄断,实现“三足鼎立”新局面

波音空客“双寡头”垄断,C919 或成唯一有力竞争者

“双寡头”垄断格局下中国商飞成唯一有成果的新竞争者。全球商业客机市场的集中 度极高,空客和波音以“双寡头”形势垄断整个市场并占据市场总收入的很大一部分。此 外,庞巴迪宇航和巴西航空工业也曾在这个行业拥有重要地位,但庞巴迪自 2015 年债务 危机之后基本退出大众民航市场;巴航工业的民航业务则近乎被波音并购。日本三菱飞机、 俄罗斯伊尔库特、中国商飞也在自主研发新的机型尝试进入商用飞机市场,但目前除中国 商飞顺利推出 ARJ-21 以及 C919 外,其他企业的飞机计划推进并不顺利。

C919 将成 B737 和 A320 目前唯一替代方案。波音的 B737 和空客 A320 是航空史上销 量最高的两个飞机系列。2021 年,波音交付 263 架单通道飞机(2020 年交付 43 架),空 客交付 533 架单通道飞机(2020 年交付 484 架)。截至 2022 年 8 月,空客报告积压了 6699 架 A320 和 A220 订单;波音公司 B737 有 4185 架未完成订单。此外,俄罗斯即将推出的 MC-21 项目因制裁被迫延迟。COMAC 认为,C919 提供了一种替代方案,随着商飞 C919 机型在 2023 年开始批量交付,中国制造商将在单通道飞机领域率先与现有市场巨头展开竞争。

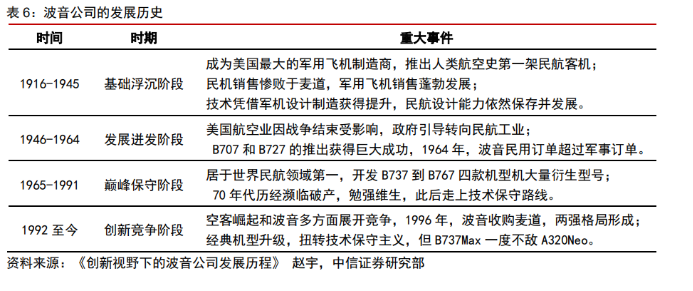

波音:全球航天航空业最大,B737Max 复飞后销量迅速恢复

全球航天航空最大企业,军民双向领导者。波音成立于 1916 年,最早以销售军用飞 机、依靠政府和军方采购发家,二战后波音率先推出涡轮喷气客机从而在民用客机市场崭 露头角,在收购麦道公司后波音逐步发展为全球最大的航空航天业公司,同时也是世界领 先的民用飞机和防务、空间与安全系统制造商。波音的产品不仅涵盖了军民用飞机,同时 也包括卫星、导弹、电子防御等武器系统,其客户超过 150 个国家和地区。波音是全球航 空业的领导者,其生产的商用飞机几乎占全球机队的一半。

21 年营收小幅回升,市值水平下降速度减缓。受疫情以及 B737Max 事故多发被停飞影 响,波音 2021 年营收 623.86 亿美元,较上年增长 7.1%。19 年和 20 年公司营收下降严重, 分别为-24.29%和-24.04%,2021 年营收仍然不到 10 年前的水平;此外,波音 2019 年后市 值不断下降,2021 年市值较 19 年下降了 35.34%至 0.12 万亿美元,仅堪堪超过 5 年前的 水准。

商用飞机收入受停飞影响,研发投入不断下降。或由于 2019 年 B737Max 被停飞原因, 波音商用飞机业务营收大幅下降,2020 年商用飞机营收 161.62 亿美元,仅为 2019 年的一 半左右,占同年营收比例从 41.8%下降到 27.8%;2021 年,商用飞机业务恢复增长,获得 营收 194.93 亿美元,占同年营收的 31.1%。自 2018 年起,波音研发支出持续下降,21 年 研发方面支出 22.49 亿元,较上年下降 9.18%,较 2016 年一半不到。公司商用飞机研发支 出依然超过总研发支出的一半以上,21 年商用飞机研发近 11.4 亿美元,占同年研发的 55.2%,达到 10 年内**占比。

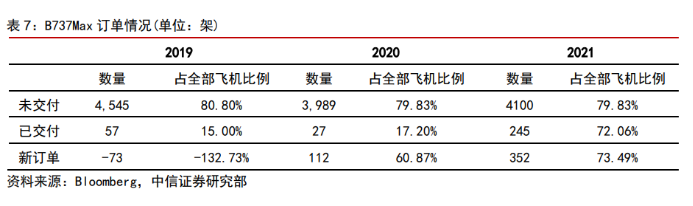

737Max 仍受市场青睐,机型占订单**主力。公司商用飞机业务订单积压 5136 架, 其中单通道飞机占 80.55%,几乎全部为 B737Max;商业飞机新订单量自 2019 年起达到 近 10 年低谷,19 年订单仅 55 架,2020 年订单额开始回升,21 年新订单 479 架,恢复 到 18 年一半以上的水平;其中单通道飞机,特别是 B737Max,占 21 年新订单的 7 成以 上,虽该机型经历停飞审查,但订单情况表明市场看好该产品。21 年,波音飞机交付 340 架,其中 77.35%为单通道飞机,单通道的九成以上交付依然为 B737Max。

B737Max 停飞影响有限,波音交付进度为 C919 带来新机遇。综合来看,近年来波音受 疫情持续影响十分严重,但其全球航空“霸主”的地位依然稳定,市场对其信心虽有下降, 但影响不大。此外,波音 B737Max 被停飞,但在复飞认证结束后市场对其依然看好,订单 不断,足见波音的技术和产品受到广泛认可。2021 年,波音交付飞机订单仅有不到 500 架, 未交付飞机达 5000 架以上,在我国 C919 达成取证交付后,或有能力率先抢占一批订单, 从而打开全球商用客机市场。

空客:打破波音垄断,后疫情时期强韧发展

泛欧洲合作,从民机出发打破美国波音垄断。空中客车公司是全球航空市场上唯一有 能力与波音竞争的企业,也是商业客机市场“双寡头”中的另一“头”。空客最初是一个 泛欧财团,由欧洲各国政府牵头以及各国相关航空公司合并组成,意图抗衡波音和美国对 全球航空市场的垄断。从 1989 年的 A321 起,空客资金摆脱欧洲成员国政府援助开始自给 自足,公司从商用飞机出发,业务逐步衍生至军用航空器,到卫星火箭等航天产品,最终 形成有效竞争力,打破波音一家独大的局面,甚至在近年一度反压其一头。

行业萎靡影响适中,21 年营收市值快速回升。由于疫情导致的航空业萎靡,2020 年 空客业务总营收较上年大幅下降 29.18%,仅达 569.86 亿美元;2021 年,公司营收有所恢 复,收入达 616.90 亿美元,较上年增长 4.48%,但依然不比近 10 年各年收入。市值方面, 在疫情的影响下,空客从 2019 年的 1146.21 亿美元下降到了 2020 年的 860.17 亿美元, 但总体来说影响适中,市值总值依然高于 2019 年之前,市场对空客信心较足,因此 2021 年空客市值快速回升 25.46%达 1005.08 亿美元。

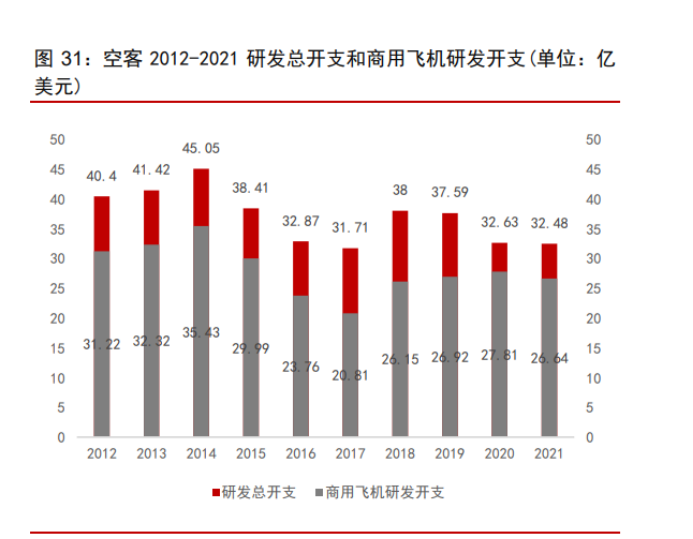

商用飞机业务收入贡献近七成,研发支出依然平稳。前疫情时期,公司商用飞机业务 营收占比持续升高,后疫情期间,空客公司商用飞机业务收入占总收入比例有所下降,但 影响不大且依旧占据全部业务营收的**主体,2021 年,空客商用飞机业务收入 427.74 亿美元,占总收入的 68.4%。后疫情期间,空客研发开支较前疫情时期小有下降,2021 年 总研发开支 32.48 亿美元,其中商用飞机方面的研发开支占 81.1%达 26.64 亿美元,较上 年下降 4.23%。

订单大量积压,A321Neo 订单反压 A320Neo。由于全球航空市场低迷,空客飞机(商 用飞机+直升机)交付从 2019 年的 1195 架下降到 2021 年的 611 架,同时,商用飞机交付 占全部交付额的 100%;其中,单通道飞机交付 533 架,A320Neo 占单通道交付的 48.41%, A321 系列占 41.46%且九成为 A321neo。新订单方面,2020 年较 19 年下降 64.95%,21 年 开始回升 89.17%达 507 架,其中单通道占 9 成以上,A321Neo 订单为主,A320Neo 订单被 大量取消。此外,空客订单积压 7082 架,A321Neo 占 48.18%,A320Neo 占 33.06%。

疫情下空客相对稳定,公司基础强韧市场信心足。综合来看,空客在疫情导致的全球 市场低迷情况下恢复较快,市场对公司信心十足。此外,公司研发一直坚持如一,在营收 下降的情况下,商用飞机研发费用减少不大,体现公司研发创新为本的企业文化。在订单 方面,空客存在大量订单挤压,但是从疫情期间的变化来看,A321neo 的在空客全部订单 所占的比例反超 A320neo,同时新订单方面 A320neo 的反馈不比 A321neo。综合波音的情 况,商飞 C919 或许存在一定新机遇,但同样也将面临机型方面可能的市场偏好变化风险。

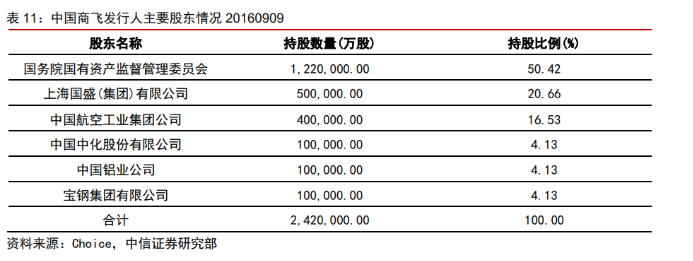

商飞:国务院批准成立,推动我国大型客机独立自主

统筹干支飞机发展,实现中国民用飞机产业化。2008 年 5 月 11 日,为推动《国家中 长期科学与技术发展规划纲要》大型客机项目发展,经国务院批准,中国商用飞机有限责 任公司(简称:COMAC)在中国上海成立。中国商飞是统筹我国干支线飞机发展、实现 民机产业化的主要载体,从事国产民用飞机销售及服务、租赁和运营等相关业务。商飞由 国务院国资委、上海国盛、航空工业、中国铝业、中国宝钢、中化股份共同出资组建,后 增加股东中国建材、中电科、国信控股,注册资本 190 亿元。

大型民航客机全覆盖,打造中国自己的民用客机。除 C919 外,中国商飞负责制造运 营的产品还有 ARJ21 和 CR929,在大型民航客机上基本做到了类型全覆盖。ARJ21 是我 国首次按照国际民航规章自行研制、具有自主知识产权的中短程新型涡扇支线客机,该项 目于 2002 年立项,历时十几年坚程,于 16 年正式投入运营;CR929 远程宽体客机是中 俄联合研制的双通道民用飞机,以中国和俄罗斯及独联体市场为切入点,广泛满足全球国 际间、区域间航空客运市场需求,2019 年 CR929 展示样机亮相莫斯科航展。

国产替代潜力巨大,国产厂商有望崛起

建立“主—供”模式,融入全球大型客机产业链。现代航空装备的设计制造是一个复 杂的系统工程,几乎无法由一家完全独立的企业单独完成所有的研制生产任务,所以国际 民航制造业虽然在品牌上逐步走向垄断格局,而在生产上依赖全球化。人民日报《解码中 国大客机》一文中提到,空客的客机由德、法等国的航空工业公司联合研制,其中约 30% 的制造在美国进行,而波音飞机中约 35%的制造在日本完成。“主制造商—供应商”模式 是目前包括波音、空客在内的大型客机制造企业普遍采取的一种运作模式,即飞机的设计 集成、总装制造、市场营销、客户服务和适航取证等任务由制造商承担,零部件供应则采 取全球招标的形式由国内外供应商协同制造。

我国大飞机产业发展相对落后,供应链存在巨大国产化空间。无论研制生产还是商业 运营,我国大飞机主流产业与国外仍存在明显发展差距。根据金伟《打造并拓展中国大飞 机产业链》:美国兰德公司在《中国商业航空政策有效性分析》提出,中国大飞机产业的 主要劣势就是在很多核心技术和材料相对落后,能够自给的部件价值占大飞机总体不到 40%,自主配套体系不完整,关键材料和元器件仍依赖进口,飞机航电系统、发动机等几 乎是 100%进口。依托国内巨大的刚性需求以及海外市场的拓展潜力,预计 C919 大飞机 的国内配套企业将受益于后续国产替代的推进,特别是为后续型号做好技术储备。

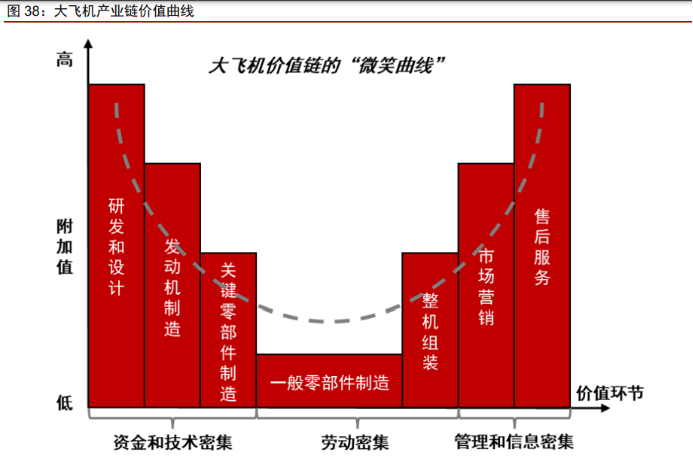

大飞机产业链价值分布符合“微笑曲线”

大飞机产业各环节盈利能力有较大差异,整体价值分布呈“微笑曲线”。民用大飞机 制造技术复杂,是典型的高附加值产业,企业的技术含量高低决定了其全球价值链的利益 分配水平,所以不同环节的企业盈利能力存在很大差异。前端的研发设计、发动机制造、 关键零部件制造属于资金和技术密集型,具有较高的附加值;位于后端的营销、售后服务 属于管理和信息密集型,附加值也较高;中间的一般零部件制造、整机组装环节通常属于 劳动密集型,其附加值较低。

国内外供应商协同制造,核心配套国产化空间明显

根据价值量拆分,大飞机制造中机体结构和机载设备价值占比最大。大飞机产业链链 条长、复杂度高,其中制造环节可分为机体、机载设备、发动机以及其他内饰等,根据金 伟《打造并拓展中国大飞机产业链》,四个部分价值量可以分别划分为 30%-35%、25%-30%、 20%-25%和 10%-15%,因此机体结构和机载设备具有较大价值空间,而发动机也具有较高价 值占比。

C919 使用 CFM 的 LEAP-1C 发动机,国产航发“CJ-1000A”仍在研制阶段。航空发动机 是飞机的心脏,主流民航客机使用的航发一般是涡轮风扇发动机,其优点包括总效率高, 循环热效率高,起飞推力大,噪声低,以及加力涡扇推力性能更好等;辅助动力系统(APU) 的作用是向飞机独立地提供电力和压缩空气,也有少量的 APU 可以为飞机提供附加推力。 商用航发领域,依据 FlightGlobal《Commercial Engines》统计显示,欧美基本垄断了全球市场,其中 CFM 国际几乎占据市场的“半壁江山”,而我国在民用航发领域几乎为空白, 国内市场被国外产品完全垄断。C919 目前所使用的航发为 CFM 国际的 LEAP-1C 发动机,而 规划中的国产航发“CJ-1000A”仍在研制阶段。

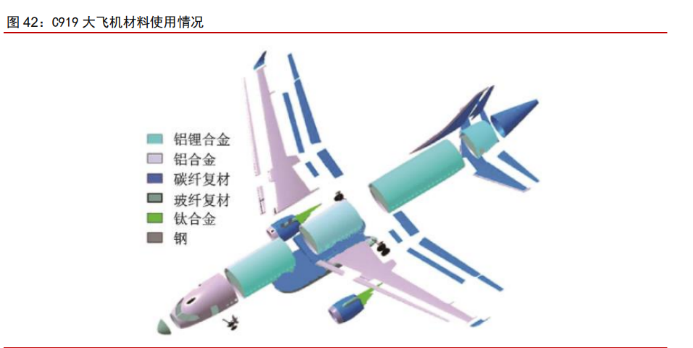

C919 飞机使用了碳纤维复材、第三代铝合金、钛合金三种主要新材料。为追求更高性 能、更轻质量,钢材和常规铝合金在新型飞机中的用量不断减少,而新型铝合金、钛合金 和复合材料的应用逐渐增多。铝合金主要作为大飞机机体材料,C919 采用第三代铝锂合金, 在同等承载的条件下,比常规铝合金轻 5%以上;钛合金具有良好的综合性能,被广泛应用 于结构框架件和发动机组件;复合材料主要指碳纤维复材,其质量轻,强度大,兼具抗疲 劳、耐腐蚀的特点可使结构质量减轻 30%-40%,既能用于机身,也能用于结构件,是新一 代飞机减重节能的重要途径。

航空工业集团下属公司承担 C919 绝大部分机身的制造。飞机的机体制造可以划分为 机头、前机身、中机身、中后机身、后机身、机身/中央翼、副翼、平尾等部段,整个机 体制造环节零件多而复杂、材料刚性差但精度要求严格,使得机体制造加工过程复杂、周 期长、技术难度较大。整机机体的设计研发有着很高的附加价值,而机身制造技术的方法 多样、装配和安装工作量大、工艺设备复杂以及高度的柔性和应变能力的要求使得一般机 械加工制造企业难以进入。但是整体看,机身制造环节的核心技术壁垒不强、附加值略低 且相对分散,航空工业集团下属公司承担了其中绝大部分的生产。

国外企业基本主导了全球中高端机载设备。大飞机机载系统主要被分为航电系统和机 电系统,机载设备是飞机飞行控制的核心,由于较高的安全要求,客机机载系统种类、数 量和复杂度都很高。航电系统包括综合显示、飞行管理、通信导航、综合监视、大气数据 测量、飞行记录和机载维护等;机电系统则包括燃油、机轮刹车、环境控制、生命保障和 所有二次能源(电能、气压能、液压能和机械能)等管理分配系统。由于信息技术的发展, 目前机载设备的综合化、智能化和网络化的程度不断提高,但是全球中高端机载设备仍由 西方厂商主导,C919 的机载设备由中外合作、优势互补的方式进行配套。

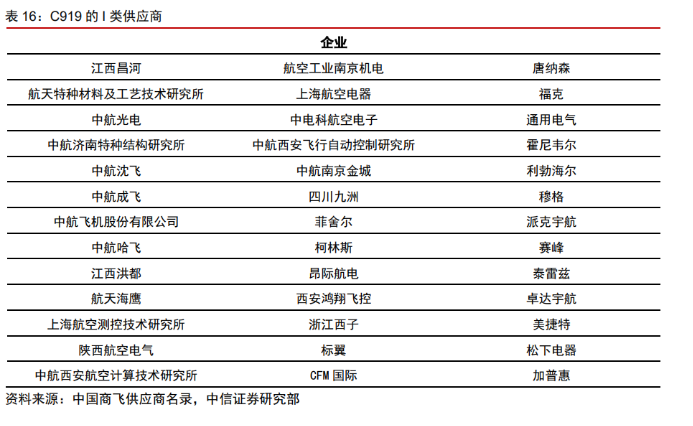

C919 国内供应商主要承担机体结构生产。根据中国商飞的 C919 供应商名录,I 类供 应商包括: 10 家机体供应商(国企 9 家、民企 1 家) 、22 家系统供应商 (国内 9 家、合资 2 家、国外 11 家);同时,中方与外方企业成立了多家合资企业以及多项技术合作。其中 发动机、起落架控制系统、飞控系统、航电系统、环控系统等由国外供应商或合资企业提 供;机体结构等多数由国内供应商生产。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。